Von: luk

Bozen – In einigen Lehrbüchern für Wirtschaft findet sich ein schönes Geschichtlein, das erklärt, warum männliche Frösche immer quaken sollten, auch wenn sie klein sind und ihr Quaken nicht sehr mächtig ist, und daher für die Froschdamen nicht sehr reizvoll klingt. Wenn man das Quaken mit einer zufälligen Skala messen würde, wären dann z.B. nur die Frösche mit Quaken von mehr als sechs begehrt, und alle leiseren gingen wohl leer aus. Was aber ist mit einem Frosch, der mit 5,8 quaken kann? Sollte er dies nicht doch tun, und so vielleicht ein weniger anspruchsvolles Weibchen finden? Dieser Logik folgend, liegt der Grenzwert dann bei Null. Der Sinn der Geschichte ist für die Verbraucherzentrale Südtirol klar: “Transparente Information über Vorzüge, aber auch über eventuelle Nachteile, bringt Nutzen für beide Vertragsparteien.”

Der Mikrokosmos der Wohnbau-Darlehen in Südtirol scheint sich jedoch anders herum zu drehen. Die Verbraucherzentrale Südtirol (VZS) hat wie jedes Jahr die Banken um Übermittlung der Bedingungen gebeten. “Jedoch hat nur eine der 16 (per PEC) kontaktierten Banken die Daten übermittelt. Eine weitere hat gar mitgeteilt, sie möchte sich nicht mehr solchen Vergleichen unterziehen. Mit besten Grüßen an die Markttransparenz.”

“Da es für uns jedoch undenkbar ist, die VerbraucherInnen ganz ohne eine – wie auch immer ungefähre – Marktübersicht zu lassen, haben wir als Grundlage des Vergleichs die auf den Webseiten der Banken veröffentlichten Informationen zu den Darlehen herangezogen. Diese müssen gemäß Vorgaben der Bankenaufsicht dort vorzufinden sein. Doch hier stießen wir auf ein weiteres Problem: Die Banken (insbesondere die lokalen Banken) halten sich zwar an diese Pflicht, aber im rein formellen Sinn. Die veröffentlichten Informationen beziehen sich immer auf die schlechtest möglichen KundInnen, und scheinen mit den tatsächlich abgeschlossenen Darlehensverträgen wenig gemein zu haben”, so die VZS.

Ein Beispiel? Laut den gesichteten Informationsblättern liegt derzeit der Durchschnitt der Nominalzinssätze in Südtirol für ein Darlehen von 100.000 Euro, einer Dauer von zehn Jahren und fixem Zinssatz bei 4,031 Prozent; die Beilage „Plus 24“ des Sole 24 Ore hat vor kurzem ebenfalls Darlehen untersucht, und dort findet sich für ein Darlehen von 150.000 Euro mit fixem Zinssatz und einer Dauer von zehn Jahren ein Durchschnitt der Nominalzinssätze von 1,041 Prozent.

Dass es auch anders geht, zeigen die Informationsblätter der nationalen Banken: Dort finden sich Informationen, die der realen Lage sehr nahe kommen, und die daher als eine erste Orientierungshilfe für jene Familien dienen können, die ein Darlehen aufnehmen möchten. Eine wirtschaftliche Entscheidung die – das sollte nicht außer Acht gelassen werden – das Familienbudget für viele Jahre wenn nicht gar Jahrzehnte beeinflussen wird, erklären die Verbraucherschützer.

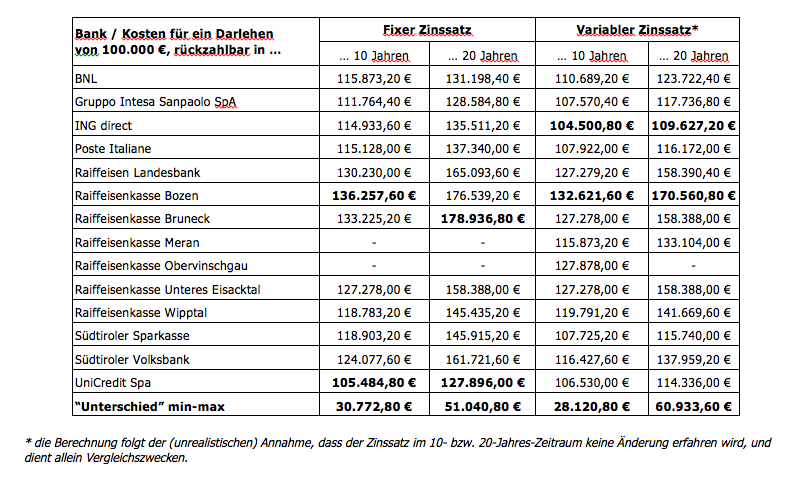

“Wir haben daher aus den “worst case” Informationen der örtlichen Banken und den realistischeren Daten der nationalen Banken die Beträge für die Raten für ein Darlehen von 100.000 Euro und Dauer von zehn bzw. 20 Jahren entnommen, und diese mit den jeweiligen Monaten multipliziert.” Die Ergebnisse finden sich in nachfolgender Tabelle zusammengefasst:

Wie aus der letzten Tabellenzeile ersichtlich, ergäbe sich zwischen dem günstigsten und teuersten Darlehen, je nach Dauer, eine Preisschere von 28.000 Euro bis 61.000 Euro – ein weit von der Realität entferntes Sparpotential.

“Den Familien, die dabei sind, ein Darlehen aufzunehmen, können wir nur raten, sich an jene Banken zu wenden, für die “Transparenz” nicht nur eine leere Floskel ist. Wie man diese unterscheiden kann? Ganz einfach: jene Banken, die transparent informieren, verwenden für die Kostenvoranschläge der Darlehen an potentielle Kunden das Formblatt “ESIS”, welches durch seine Standardisierung einen Vergleich zwischen verschiedenen Angeboten stark vereinfacht. Wie uns jedoch die Verbraucher im Zuge der Beratung häufig berichten, scheinen die lokalen Banken das Modell kaum zu verwenden, obschon es durch einen Europäischen Verhaltenskodex vorgesehen wäre, dem fast alle Banken beigetreten sind”, so die VZS.

Sie hofft, dass früher oder später auch für die Darlehen ein offizieller und verpflichtender Online-Vergleichsrechner geschaffen wird (ähnlich wie der Tuopreventivatore für Autoversicherungen), und somit ein “definitiver Schlussstrich unter die leidige Angelegenheit gezogen werden kann.”

“Da eine Erhöhung des Zinsniveaus in Europa derzeit nicht auszuschließen ist, könnte bei der Wahl des Darlehens die Option des Fixzinssatzes eine gute Alternative darstellen”, erinnert die VZS.

Vergleich der Konditionen gemäß Veröffentlichung auf den Webseiten der einzelnen Banken